Milliardendeal: Merck übernimmt Sigma-Aldrich

Zusammenschluss verbessert Position in attraktiver Life-Science-Industrie

Merck und Sigma-Aldrich haben den Abschluss einer Vereinbarung zur Übernahme von Sigma-Aldrich für 17,0 Mrd $ (13,1 Mrd €) bekannt gegeben. Durch die Zusammenführung entsteht einer der führenden Anbieter in der weltweit 130 Mrd $ großen Life-Science-Industrie.

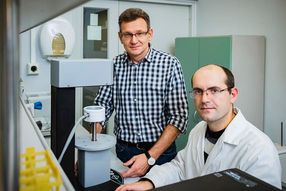

CEO Karl-Ludwig Kley und Sigma-Aldrich CEO Rakesh Sachdev

© Merck KGaA, Darmstadt Deutschland

Merck wird alle ausstehenden Anteile an Sigma-Aldrich für 140 $ je Aktie in bar erwerben. Der vereinbarte Preis entspricht einem Aufschlag von 37% auf den letzten Schlusskurs der Aktie von 102,37 $ am 19. September 2014 und einer Prämie von 36% auf den durchschnittlichen Schlusskurs des vorhergehenden Monats. Die Transaktion wird sich sofort positiv auf das Ergebnis je Aktie vor Sondereinflüssen und auf die EBITDA-Marge von Merck auswirken. Merck rechnet mit jährlichen Synergien von rund 260 Mio € (rund 340 Mio $), die innerhalb von drei Jahren nach Vollzug der Transaktion voll realisiert werden sollen.

„Diese Transaktion markiert einen Meilenstein in unserem Transformationsprogramm, das darauf abzielt, unsere drei Geschäfte in den nächsten Jahren zu starken Wachstumsplattformen auszubauen,“ sagte Karl-Ludwig Kley, Vorsitzender der Geschäftsleitung von Merck. „Für unser Life-Science-Geschäft ist die Übernahme sogar mehr als das – sie ist ein Quantensprung. In einer globalen Schlüsselindustrie haben sich zwei Unternehmen gefunden, die perfekt zueinander passen und den Kunden in Forschung und Wissenschaft, Pharma- und Biopharmaherstellung, Diagnostik und Testlabors ein sehr viel breiteres Produktangebot anbieten können. Durch die Zusammenführung sichern wir uns stabiles Wachstum und Profitabilität in unserem Life-Science-Geschäft und profitieren darüber hinaus von Trends wie der zunehmenden Globalisierung von Forschung und Pharmaproduktion. Außerdem schaffen wir uns weitere Spielräume, um künftig noch stärker in Innovationen investieren zu können. Den Aktionären von Sigma-Aldrich unterbreiten wir ein sehr gutes Angebot, das ihnen eine attraktive und sichere Rendite auf ihr Investment bietet.“

Rakesh Sachdev, Vorsitzender des Vorstands von Sigma-Aldrich, sagte: „Wir freuen uns sehr, unsere Kräfte mit Merck zu bündeln – einem großartigen Unternehmen. Das gemeinsame Unternehmen bietet seinen Kunden bedeutende Vorteile, beispielsweise ein breiteres, komplementäres Produkt- und Dienstleistungsangebot, mehr Möglichkeiten, in bahnbrechende Innovationen zu investieren, einen noch besseren Kundenservice sowie eine führende E-Commerce- und Vertriebsplattform in der Industrie. Diese Transaktion ist ein klarer Beweis für unsere erfolgreiche Entwicklung zu einem kunden- und lösungsorientierten Unternehmen, die Stärke unserer Marke und die Leistungsfähigkeit unserer 9.000 Mitarbeiter weltweit. Wir sind davon überzeugt, dass die Transaktion aufgrund der beachtlichen Übernahmeprämie für unsere Aktionäre sehr attraktiv ist und auch unseren Mitarbeitern zugutekommt, die von einer größeren, globaleren Organisation profitieren können.“

Das gemeinsame Unternehmen wird über eine effizientere Lieferkette, über die mehr als 300.000 Produkte geliefert werden können, verfügen und seinen weltweiten Life-Science-Kunden künftig attraktive und etablierte Marken anbieten können. Im Geschäftsfeld Life-Science-Forschung (Laboratory & Academia) werden die beiden Unternehmen zusammen ein komplementäres Produktangebot von Laborchemikalien und -reagenzien anbieten können. In der Bio-/Pharmaproduktion wird Sigma-Aldrich das bestehende Produkt- und Dienstleistungsangebot von Merck Millipore entlang der gesamten Wertschöpfungskette in der Medikamentenentwicklung und -herstellung ergänzen.

Seit nahezu 350 Jahren im Familienbesitz, ist Merck heute als ein erfolgreiches und werteorientiertes Unternehmen sowie als verantwortungsbewusster Arbeitgeber in der Life-Science-Industrie bekannt. Durch ihr gemeinsames Verständnis von Mitarbeiter- und Kundenorientierung sowie die enge Beziehung zu ihrem jeweiligen Umfeld passen beide Organisationen operativ und kulturell hervorragend zusammen. Merck respektiert die Geschichte und Tradition von Sigma-Aldrich, die kundenorientierte Unternehmenskultur sowie das soziale Engagement des Unternehmens und ist überzeugt, dass der Zusammenschluss auch den Mitarbeitern beider Unternehmen neue Perspektiven eröffnet. Merck will nach Abschluss der Transaktion sowohl in St. Louis als auch in Billerica eine signifikante Präsenz beibehalten. Ähnliches gilt auch für andere bedeutende Standorte von Merck Millipore wie Darmstadt und Molsheim.

In den vergangenen Jahren hat Merck bereits mehrere Life-Science-Unternehmen erfolgreich integriert. Dazu wurde jedes Unternehmen umfassend analysiert, bevor die besten Geschäftsfelder, die effizientesten Prozesse sowie die innovativsten Programme zusammengeführt wurden, um ein erfolgreiches Wachstum des gemeinsamen Geschäfts zu gewährleisten. Zur erfolgreichen Integration beider Geschäfte will Merck diesen Ansatz auch bei Sigma-Aldrich verfolgen. Ein Team mit Vertretern beider Unternehmen wird den Integrationsprozess steuern.

Das gemeinsame Life-Science-Geschäft bietet ein solides Wachstumspotenzial, einen starken und nachhaltigen Cashflow sowie die Möglichkeit von Effizienzsteigerungen auf operativer Ebene. Auf Basis der Finanzkennzahlen für das Geschäftsjahr 2013 würde sich der Gesamtumsatz des zusammengeführten Life-Science-Geschäfts um 79% auf 4,7 Mrd € (6,1 Mrd $) erhöhen. Das EBITDA vor Sondereinflüssen des Life-Science-Geschäfts würde sich mit 139% mehr als verdoppeln auf 1,5 Mrd € (2,0 Mrd $). Auf Konzernebene würde der Gesamtumsatz um rund 19% und das EBITDA vor Sondereinflüssen um etwa 24% ansteigen. Die EBITDA-Marge vor Sondereinflüssen des Konzerns würde sich von ca. 30% auf ca. 33% inklusive zu erwartenden Synergien verbessern.

Die Unternehmensleitung von Sigma-Aldrich hat der Transaktion bereits zugestimmt. Den Aktionären von Sigma-Aldrich soll die Vereinbarung zum Zusammenschluss auf einer außerordentlichen Aktionärsversammlung zur Zustimmung vorgelegt werden. Die Transaktion hat die volle Unterstützung der Geschäftsleitung von Merck und von E. Merck KG einschließlich des Gesellschafterrats. Eine Zustimmung der Merck-Aktionäre ist nicht erforderlich. Merck hat sich eine Brückenfinanzierung für die Bartransaktion gesichert. Die endgültige Finanzierungsstruktur wird aus einer Kombination von bestehenden Barmitteln, Bankkrediten und Anleihen bestehen. Der Vollzug der Transaktion wird für die Jahresmitte 2015 erwartet und steht unter dem Vorbehalt insbesondere der Zustimmung der relevanten Aufsichtsbehörden sowie weiterer üblicher Vollzugsbedingungen.